Las perlas del ISSSTE

A nuestros lectores:

En entregas consecutivas podrá usted disfrutar muchas más de las narraciones extraordinarias del doctor Gustavo Leal Fernández, profesor e investigador de la Universidad Autónoma Metropolitana – Xochimilco.

Comenzamos con la desgarradora historia de corrupción e impunidad que Leal Fernández arma sobre una de las “prestaciones” del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado (ISSSTE): el llamado FOVISSSTE.

Seguiremos con Tiendas y Farmacias, Servicios Funerarios, Turissste y finalmente Estancias de Desarrollo y Bienestar Infantil

Podrá usted analizar el accionar de turbios e iracundos personajes que se autotejen historias que no tendrían sentido de no ser porque giran en torno a una figura tenebrosa que hoy como ayer ocupa un lugar muy cercano a las altas esferas del poder: la de la “maestra” Elba Esther Gordillo.

Como integrantes de la gran familia de Elba Esther, Benjamín González Roaro, Francisco Yáñez Herrera y Miguel Ángel Yunes Linares, entre muchos otros, alcanzaron la graduación en corrupción en el priismo; la maestría en el foxismo y hoy cursan el doctorado bajo el manto protector de la “continuidad” del presidente espurio Felipe Calderón Hinojosa.

Como si se tratara de historias que suceden en otro planeta, unos cuantos han “desaparecido” millonarios recursos para la vivienda de los trabajadores del ISSSTE sin que pase absolutamente nada, por el contrario, siguen vigentes desarrollando a toda velocidad visibles tareas de encubrimiento.

Lo mismo ha pasado y pasa en Tiendas y Farmacias, en Servicios Funerarios, en Turissste…..

En fin, queda a continuación el testimonio para el mejor juicio de cada lector.

LAS PRESTACIONES DEL ISSSTE

FOVISSSTE, TIENDAS Y FARMACIAS, SERVICIOS FUNERARIOS, TURISSSTE, ESTANCIAS DE DESARROLLO Y BIENESTAR INFANTIL

FOVISSSTE

a) Para abrir boca

LOS TURBIOS MANEJOS EN EL FOVISSSTE

El 13 de febrero de 2006, la prensa nacional1 publicó la siguiente denuncia:

DENUNCIA PÚBLICA

AL EJECUTIVO FEDERAL, AUTORIDADES DEL ISSSTE Y FOVISSSTE, A LA DIRIGENCIA NACIONAL Y A LAS SECCIONALES DEL S.N.T.E

La Asociación Ciudadana del Magisterio, Agrupación Política Nacional constituida en una inmensa mayoría por trabajadores de la educación pertenecientes al Sindicato Nacional de Trabajadores de la Educación S.N.T.E., presenta denuncia pública en contra de:

Francisco Yañes Herrera

Vocal propietario del SNTE en la Comisión Ejecutiva del FOVISSSTE.

En respuesta a miles de inconformidades presentadas por compañeros maestros en contra de la arbitraria y tramposa distribución de los créditos directivos para la vivienda Magisterial que realiza impunemente este “personaje” que lo ha convertido en un jugosísimo negocio personal y en uno de los peores fracasos para el Magisterio.

El Ejecutivo Federal, diariamente emite mensajes en la televisión y la radio sobre sus grandes logros en el programa de vivienda; por ello es importante que conozca y atienda los inmorales manejos que hacen quienes tienen a su cargo la responsabilidad de cumplir con equidad y justicia esta prestación laboral, que siempre ha sido muy preciada por los maestros de México.

Francisco Yañez Herrera durante los últimos cuatro años en el renglón de créditos directos correspondientes al Magisterio, a dispuesto a su antojo más de 10,000 (diez mil), baste el siguiente ejemplo: Francisco Yañez Herrera concentró casi el 60% del total de créditos del 2004 y del 2005 en sólo cuatro estados, el estado de Chihuahua, de donde es originario este “personaje”, obtuvo el mayor numero de créditos 885. “Casualmente su hermano es el delegado del ISSSTE”.

Ante el consejo nacional segundo Órgano de Gobierno del SNTE solicitamos a los H. Consejeros atiendan este legitimo reclamo y ordene se aclare estas situación públicamente para evitar que Francisco Yañes Herrera continué, a su libre decisión, abusando de esta pretensión de quienes este Consejo Nacional están obligados a defender, a rendirles cuentas y evitar que siga sucediendo esta anomalía de 2006 en adelante.

Por lo anterior, planteamos a ustedes las siguientes interrogantes y requerimientos que hemos recibido de nuestros asociados en todo el país y que hacemos llegar a ustedes con la esperanza de que encontremos respuestas:

- ¿Cuáles fueron y serán los créditos de distribución de los créditos?

- ¿Quiénes son los “grandes promotores” en los 4 Estados beneficiados?

- ¿Quiénes son los “malos promotores” en las restantes 28 entidades Federativas?

- ¿Con qué bases se seleccionan las constructoras?

- ¿Quiénes supervisan la equidad en el otorgamiento de las prestaciones de los maestros?

- ¿Quién protege a Francisco Yañes Herrera y sin ser miembro del SNTE ostenta tal poder?

- ¿Por qué existen maestros que no han recibido su vivienda, habiendo finiquitado su crédito?

- ¿Qué responsabilidades tiene el ISSSTE y el FOVISSSTE?

- ¿Qué dirigentes del SNTE son responsables de este fracaso?

- ¿Cuál es el destino de los cientos de millones de pesos del fideicomiso para Vivienda Magisterial (VIMA)?

- ¿Podrá el consejo ordenar una compulsa a nivel Nacional para evaluar al titular Francisco Yañes Herrera?

Atentamente

Noe Rivera Domínguez Aguilar

Pdte. Del C.E.N. de la A.C.M”.

Sólo 40 días después, Noe Rivera Domínguez Aguilar, el denunciante abonó su dicho2. En su opinión, el destino, aplicación y balance de los apoyos que otorgó la Secretaria de Educación Pública al magisterio para vivienda, no podían ser consultados por los trabajadores sin la autorización del sindicato.

En su calidad de presidente de la agrupación política Asociación Ciudadana del Magisterio, Rivera puntualizó que Banobras adujo el secreto bancario para no darles información relativa al fideicomiso identificado con el número 402, salvo, dijo, que el SNTE lo autorice.

Días antes, Rivera junto con el maestro Octavio Guillén, se había reunido con Horacio Castellanos Fernández, director Jurídico y Fiduciario de Banobras, luego de que solicitaron al director del Banco, Luis Pazos, una entrevista para conocer el estado que guardaba el Fideicomiso de Vivienda para el Sector Magisterial (VIMA).

“En algunos casos terminaron de pagar y no les escrituran, otros desarrollos inmobiliarios están abandonados por la mala construcción a pesar de que los maestros ya pagaron o están pagando sus créditos”, explicó.

El Fideicomiso VIMA fue cerrado a finales del 2002, luego de haber operado desde el 27 de marzo de 1990. Su primer director fue Benjamín González Roaro, director general del ISSSTE con Vicente Fox, posteriormente fue operado por Francisco Yánez, actual vocal del SNTE en el FOVISSSTE.

El Fideicomiso VIMA, señaló Rivera, “recibe el 5 por ciento de los créditos otorgados para la construcción de vivienda a menor costo; administra los expedientes de los créditos; el mantenimiento de los desarrollos inmobiliarios y busca mejores condiciones de crédito para el magisterio”.

Sin embargo, “desconocemos cómo se finiquitó y en qué condiciones se hizo”, señaló Rivera a Castellanos Fernández.

Para Rivera, los 100 millones de pesos que pactó el sindicato con la SEP en la negociación salarial del 2005, debían estar dentro del Fideicomiso VIMA o se debió haber creado uno nuevo. “Como son recursos federales, estamos pidiendo que nos den la información, porque los créditos que se otorgan para vivienda nadie los está vigilando, ni se está verificando la calidad de las viviendas”.

También sostuvo que Banobras contestaría por escrito cómo deberían los maestros acreditar su personalidad jurídica para tener acceso a la información sobre el Fideicomiso VIMA. “Porque para nosotros, el sólo hecho de que un maestro afiliado al SNTE se acredite como tal, es suficiente para que tenga derechos a conocer el estado del Fideicomiso”, apunto e insistió en que Castellanos Fernández les informó que Banobras no administraba los recursos del Fideicomiso, pues el SNTE era fiduciario y fideicomitente. “Nos indicó que ellos sólo llevan las cuentas de orden y no las cuentas pasivas y activas del fideicomiso. “Nosotros vamos a seguir insistiendo que nos den información sobre los recursos del Fideicomiso y los créditos”, insistió.

Después de la divulgación de su petición a Banobras, Rivera señaló que al menos en 10 ocasiones le llamaron por teléfono para amenazarlo de muerte a él y su familia.

Perlas magistrales

En el 2005, la SEP entregó al SNTE apoyos extras –en millones de pesos-, sin incluir el salario, en estos rubros:

|

PROGRAMA

|

MONTO

|

|

Carrera Magisterial

|

350

|

|

Tecnologías Educativas

|

200

|

|

Actualización Docente

|

130

|

|

Fideicomiso VIMA

|

100

|

|

Beneficios de previsión social

|

64

|

|

Reconocimiento Social del Magisterio

|

44

|

|

Premio Nacional al Mérito Académico

|

10

|

|

Total

|

898

|

b) Algunas raras evidencias

1) “Alerta roja” frente a los fraudes con la vivienda en el ISSSTE3

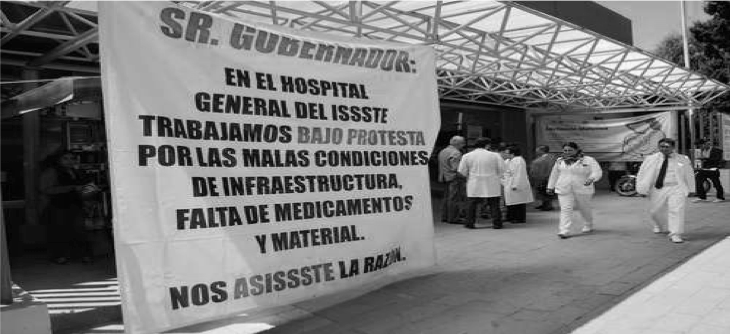

El 17 de diciembre de 2005 el ISSSTE comunicó que “ya realizó” acciones en varios estados de la República para dar solución a los derechohabientes ante la falta de cumplimiento de los contratos por parte de las empresas constructoras de vivienda.

Las autoridades institucionales informaron que “levantaron” un diagnóstico en las 32 entidades federativas, particularmente en los conjuntos habitacionales con mayores problemas ubicados en Sonora, Veracruz, Estado de México y Durango. Pero ¿será que el incumplimiento recaía exclusivamente en las empresas?

Desde 1992, el Fondo de Vivienda del ISSSTE (Fovissste) dejó de promover la construcción de módulos habitacionales, ahora, su “función” reposa en operar como una suerte de “entidad financiadora” de los trabajadores, porque corresponde a ellos “elegir” a la empresa de su preferencia. ¡Qué modernos!

Sin embargo, la información que publicó La Jornada respecto a los casos de fraccionamientos –como Las Pichoneras en Colima (11/11), Vasconcelos, Felipe Angeles, Robinson, Revolución, El Cristo, Burócratas, Arboledas de Saucillo, David Alfaro Siqueiros y Presidente de Jiménez en Chihuahua (22/11), Estela Morales Ochoa (madre de Elba Esther Gordillo) en Comitán (27/11) y San Pablo I y II y Los Pastizales en Querétaro (14/12)–, muestran que junto con la “falta” de cumplimiento de las empresas (Covosa, SA de CV, Argos Quma, SA de CV, Ocozoc Construcciones, SA de CV, Calif, Desarrollos GM, Navicob, Mesal, Deca, M.A. Inmobilaria, Construcciones y Servicios, entre otras), financieras (como la Financiera Consorcio Mexicano de Fomento Internacional) e hipotecarias (como Bancrecer), pesa también la responsabilidad del propio ISSSTE.

Y muy a tono con la frivolidad que caracterizó a Julio Frenk y Santiago Levy en su calidad de integrantes del gabinetazo del “cambio”, también Benjamín González Roaro, director general del ISSSTE, esquivó el problema de fondo: la responsabilidad directa del “liderazgo” del SNTE en las manos de la “maestra” Gordillo.

Al final del cuarto año de “gobierno” de Fox, el ISSSTE se propuso – y bastante tarde- empezar a “rendir cuentas”. Su “meta” para el 2005 consistió en “avanzar en por lo menos dos proyectos de rescate por estado”. ¡Menos que media aspirina!

¿Y los derechohabientes directamente afectados? ¿Y los responsables directos de estos escandalosos fraudes, como los “líderes” del SNTE? ¿Y el oscuro organismo Vivienda para el Magisterio (Vima) que dirigió Benjamín González Roaro (Proceso, 1356 )? ¿Y el papel de Banobras?

¿Nada tuvieron que observar al respecto los tecnócratas Francisco Gil Díaz y Alonso García Taméz, quienes desde la “flamante” SHCP del gobierno de la “alternancia”, con tanto entusiasmo abrazaron y propalaron (siguiendo a pie juntillas las recomendaciones del Banco Mundial y Eduardo Sojo) la inevitabilidad de una “reforma hacendaria” del ISSSTE? ¿Estarían siquiera enterados?

El 16 de noviembre de 2005, otro tecnócrata, Guillermo Ortiz, director del Banco de México, se atrevió a sostener que en México la reforma del sistema de pensiones había ayudado a tener “un estable y alto crecimiento del ahorro: el mayor ahorro financiero de su historia” (sic). ¿En qué mundo vivía? ¿Conocería el último y “sustantivo” incremento al salario mínimo? Y ya encarrerado se manifestó “a favor de una reforma del sistema de pensiones del ISSSTE, porque para 2020 las erogaciones presupuestales serán de 300 mil millones de pesos (mdp), cantidad que ocasionará gran presión sobre las finanzas públicas”. ¡Híjole!

No obstante, en la Comisión de Vivienda de la 59 Legislatura –que encabezó el senador perredista Marcos Carlos Cruz Martínez-, se dijo que los diputados “ya ‘trabajan’ en una Iniciativa para otorgarle autonomía administrativa, técnica y financiera al Fovissste”, ya que, argumentaron, “corre un gran riesgo su viabilidad al depender del ISSSTE, organismo que enfrenta una crisis financiera por el déficit en pensiones”. Y es que en esa avanzada “propuesta”, Cruz Martínez contempló que por el “estado” que atravesaba el ISSSTE, “se corre el peligro de que los recursos destinados para la construcción de casas habitación se destinen a otros fines, por lo que los trabajadores no podrían acceder a una vivienda digna” (En Pleno, 23/11/04, p.31).

¡Como si no fuera suficientemente “peligrosa” la realidad de fraude que para los derechohabientes “sin casa” de Colima, Chihuahua, Comitán y Querétaro, entre muchos otros a todo lo largo y ancho del país!

Tal vez por ello la “maestra” Gordillo anunció el 18 de marzo de 2005 que promovería una reforma del ISSSTE capaz de construir una alternativa responsable para que ese Instituto fuera “eficaz para los trabajadores de la educación”.

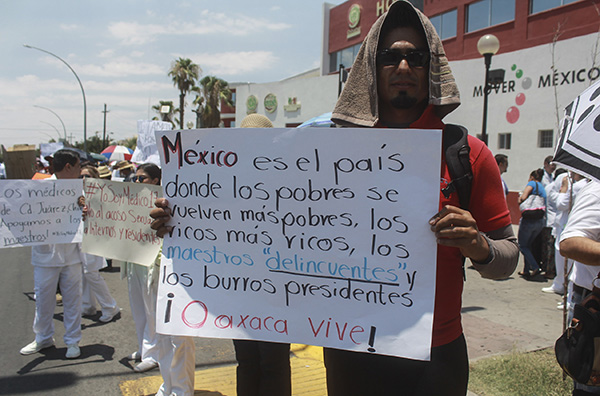

En este cuadro no sorprendió que una de las principales demandas de la Coordinadora Nacional de Trabajadores de la Educación (CNTE), fuera que, antes que cualquier “reforma hacendaria”, sería preciso establecer “las causas” de la situación actual del ISSSTE “así como a los responsables de la misma” (La Jornada, 17/12/04). La CNTE reiteró que mantendría la “alerta roja” para evitar que los legisladores aprobaran “al vapor” reformas que lesionaran los intereses de los trabajadores. Las nuevas protestas se veían, pues, a la inmediata puerta.

2) ¿Viviendas “cómodas e higiénicas” en el FOVISSSTE?4

A finales de 2004 el ISSSTE comunicó que realizaba acciones en varios estados de la República para dar solución a los derechohabientes ante la falta de cumplimiento de los contratos por parte de las empresas constructoras de vivienda. Informó que levantaron un diagnóstico en las 32 entidades, particularmente en los conjuntos habitacionales con mayores problemas ubicados en Sonora, Veracruz, Estado de México y Durango. ¿Sería que el incumplimiento recaía exclusivamente en las empresas?

Desde 1992, el Fovissste dejó de promover la construcción de módulos habitacionales y, entonces, su “función” reposó en operar como “entidad financiadora” de los trabajadores, porque correspondía a ellos “elegir” a la empresa de su “preferencia”.

Sin embargo, la información publicada por La Jornada -en noviembre y diciembre de 2004- respecto a que algunos de esos fraccionamientos en Colima, Chihuahua, Comitán y Querétaro, mostró con contundencia que junto con la “falta” de cumplimiento de empresas, financieras e hipotecarias, pesó también la responsabilidad del propio ISSSTE.

Finalmente, el 2 de diciembre de 2005, la Comisión de Seguridad Social comunicó que la Cámara de Diputados “aprobó reformas a la Ley del ISSSTE para dar certidumbre a los recursos del Fondo de la Vivienda y resolver la problemática de los trabajadores que suscribieron convenios de créditos cofinanciados”.

Su “argumento”, fue que la reforma del articulo 174 de esa Ley “separa del patrimonio del ISSSTE los recursos del Fondo de Vivienda”, para determinar con “claridad” que ellos “son propiedad de los trabajadores a favor de quienes se hacen las aportaciones”, toda vez que entre 1989 y 1997 se celebraron convenios de cofinanciamiento entre el Fovissste y la banca comercial (con 58 mil 365 trabajadores acreditados y prestamos o créditos por 4 mil 420 mdp con 15 entidades acreedoras del Fovissste y de los trabajadores) en tres de las cuales se concentra el 80 por ciento de los créditos.

El monto inicial que prestaron los bancos comerciales fue de 2 mil mp. Sin embargo, los pagos o amortizaciones a los bancos -al cierre de julio de 2005- ascendieron a 5 mil 553 mdp manteniéndose el adeudo de 4 mil 420 mp.

De continuar ese esquema de pagos, el Fovissste “estaría pagando a la banca privada 9 mil 973 mdp, pero si se compra la cartera, el Fondo tendría un ahorro neto de 7 mil 896 mdp” (Milenio Diario, 2/12/05).

Y, como si no fuera suficiente, el Grupo Parlamentario del PRD agregó -por separado- que con esta reforma aprobada en el Pleno de la Cámara de Diputados, “nuestro grupo parlamentario apoya el derecho de los trabajadores al servicio del Estado a la obtención de créditos baratos y suficientes para la adquisición de viviendas cómodas e higiénicas, así como para su mejoramiento” (La Jornada, 2/12/05).

Por su parte, el Senado de la República aprobó el 8 de diciembre la minuta que le remitiera la Cámara de Diputados.

c) Un marco más amplio: ¿UN FOVISSSTE COMO EL INFONAVIT?

1) Impulsará Fovissste esquema similar al de Infonavit

Los derechohabientes del Fondo de Vivienda del ISSSTE (Fovissste) podrán en breve adquirir créditos hipotecarios con los programas de Confinanciamiento y Respaldo Fovissste, que operarán de manera similar a los programas de Apoyo Infonavit y Confinanciamiento que ya maneja el Infonavit5.

Carlos Gutiérrez, titular de la Comisión Nacional del Fomento de la Vivienda (Conafovi), informó que gracias a la operación de esos programas, el Fovissste planeaba cerrar el año con 70 mil créditos hipotecarios. Sostuvo que durante 2006 se lograría la meta de construir y financiar 750 mil viviendas en México. De ellas -además de las de Fovissste- el Infonavit participaría con 435 mil, la sociedad Hipotecaria Federal (SHF) con 115 mil, el Fondo de Habitaciones Populares con 140 mil y los bancos y las sociedades financieras de objeto limitado (Sofol) con 110 mil.

A esos números, dijo, “habrá que aplicar una reducción de 120 mil créditos con el objetivo de no contabilizar dos veces los financiamientos hipotecarios que dan en conjunto los bancos y Sofol”.

Gutiérrez mencionó que entre los retos que enfrentaba la industria de la vivienda en México, estaban los de fortalecer las políticas públicas en esa materia, cuadruplicar la cartera hipotecaria, aumentar las bursatilizaciones, profundizar en la desregulación municipal y generar equilibrios regionales entre la oferta y la demanda. Resaltó que las políticas públicas y las ofertas de vivienda futuras deberían considerar que para 31.6 por ciento de la población mexicana tener una vivienda propia es su mayor prioridad, 16.5 por ciento quiere una casa mejor ubicada, 20 por ciento ya tiene una y quiere mejorarla, y 16 por ciento tiene incertidumbre sobre su propiedad.

Demanda exponencial

Gutierrez apuntó que también debía analizarse que los mexicanos en edad de formar hogares pasaría de 49 millones en 2000 a 72 millones en 2030. Aclaró que en 24 años habrá 23.2 millones de hogares adicionales a los que hubo en 2000, pues en total existirán más de 45 millones de hogares en nuestro país.

Destacó que quienes cotizan al Infonavit tienen la posibilidad de comprar una casa con el esquema de cofinanciamiento, por medio del cual ese instituto otorga una parte del crédito y un banco o Sofol dan el financiamiento restante para que el trabajador adquiera una vivienda con un valor que ronda los 450 mil pesos.

Dijo que con el programa Apoyo Infonavit, esos trabajadores podían comprar una vivienda con valor de hasta un millón 749 mil pesos, y autorizar a la institución financiera que les da el crédito a tomar el saldo que tiene en su subcuenta de vivienda como garantía en caso de que pierdan su empleo.

En tanto que las aportaciones patronales de 5 por ciento subsecuentes pueden destinarse a disminuir la mensualidad o bien como prepagos al saldo insoluto del crédito, con lo que se reduce de manera importante el plazo de amortización del mismo.

Por su parte, Víctor Borrás, director general del Infonavit, especificó que de los 435 mil créditos que daría ese año, 57.5 por ciento serían para trabajadores que ganan menos de cuatro salarios mínimos. Informó que ese instituto continuaría trabajando para bajar la cartera vencida -que hoy es de 7.9 por ciento- y aumentar los intereses que otorga a la subcuenta de vivienda -que son del 3.5 por ciento real- y que son más elevados que los que otorgan las administradoras de fondos para el retiro (Afore).

2)Camina lenta la modernización del Fovissste

Los desarrolladores inmobiliarios pidieron la modernización de Fovissste, una institución con más de 30 años de vida, cuyos créditos son incipientes y a la baja, mientras que sus derechohabientes impulsan una creciente demanda6.

Señalaron que su transformación va a paso lento, pues la iniciativa de reforma que preparaba el Senado no tenía aún fecha para presentarse.

La Comisión de Vivienda del Senado trabajaba con el ISSSTE las conclusiones de una iniciativa para descentralizar la operación presupuestal del Fovissste y convertirlo en el Instituto de Financiamiento para la Vivienda de los Trabajadores del Estado (Infovite). “Es una estructura similar al Infonavit, pero referido exclusivamente a trabajadores del Estado, con un administración separada de la cuestión del ISSSTE para darle mayor certeza a los fondos que ahí se utilicen”, confirmó el senador panista Alberto Martínez, integrante de esa Comisión. “A través del tiempo ha sido muy irregular la forma como se han otorgado los créditos, y sobre todo un manejo muy discrecional, vía los sindicatos, por ello hay que independizar el Fovissste”, dijo.

Desarrolladores inmobiliarios como Corporación Geo y Consorcio Ara, se inclinaron a favor de que la mecánica de asignación de créditos, a través del sorteo, por parte del Fovissste, cambiara por uno similar al del Infonavit, que operaba bajo un sistema de inscripción permanente. Sin embargo, la iniciativa se encaminó a que los requisitos y la forma en que se otorgaban los créditos del Fovissste, vía sorteos, no sufriría modificaciones.

De acuerdo con Benito Gutierrez, vocal ejecutivo del Fovissste, los sorteos “privilegian la transparencia, la proporcionalidad y la equidad en la repartición de créditos”. “En esta propuesta nosotros hemos aportado que los órganos de Gobierno que presidieran este organismo tuvieran una equidad total en lo que se refiere a los miembros”, sostuvo.

Los desarrolladores también consideraron que debía trabajarse en la institucionalización del Fovissste, tal cual lo hizo el Infonavit. “Lo primero que tiene que hacer es dejar de ser parte del ISSSTE, crearle una estructura propia”, afirmó Miguel Gómez Mont, vicepresidente de Corporación Geo.

Pocos créditos

A pesar de que Fovissste cambio la asignación directa por los sorteos, su presencia es gris en algunas desarrolladoras y de cada 100 créditos que se dan en México, solo 3.1 son del Fovissste. Al tercer trimestre de 2005, Consorcio Ara reportó 698 casas con crédito Fovissste, cuando en el mismo período del año anterior fueron 715. En desarrolladora Urbi, entre el 8 y el 10 por ciento de los créditos que otorgó fueron para el Fovissste. “Con los sorteos, creo que en etapas, el Fovissste tiene que ir paralelamente haciendo los ajustes y va a llegar un momento en que sea un mercado abierto, para que pueda ofrecer más créditos”, comentó Carlos Sandoval, director de vivienda Infonavit-Fovissste, de la desarrolladora Urbi.

Contradictoriamente, el Fovissste es un organismo financieramente sano y al cierre del 2004 registró un superávit de 12 mil 45 millones de pesos, recibió cuotas por 5 mil 974 millones y sólo gasto 276 millones de pesos en el otorgamiento de créditos hipotecarios. Incluso desembolso más en nómina que en dar viviendas.

“Con esto el Fovissste debería agilizar los trámites, no hay pretextos, la cuestión es que eficientice sus procesos”, acotó Bernardo Segura, consultor inmobiliario.

Pero el Fovissste esta lejos de sus propias metas. De acuerdo con Gutiérrez, su vocal ejecutivo, la meta para 2004 era otorgar 80 mil créditos, pero sólo se tenían en proceso de vinculación y firma 14 mil y otros 15 mil ya escriturados, sin embargo, esperaba canalizar 50 mil al cierre de 2005.

Para 2006, el Fovissste no es ambicioso, pues su presupuesto rondará los 14 mil 500 millones de pesos y su meta será otorgar 50 mil créditos.

Sobre la mesa estaba la iniciativa de crear el Infovite y lanzar un producto de confinanciamiento con bancos y sofoles.

3)Exigen renovar Fovissste

La ineficiencia del Fovissste fue clara: para que pudiera otorgarle un crédito a cada uno de sus 2 millones 300 mil afiliados, al ritmo que llevaba, tardaría 76 años7. El que los créditos se asignaran por sorteo y el control sindical sobre los mismos, así como la falta de esquemas de cofinanciamiento y de descentralización, hicieron del Fovissste una institución anacrónica que sólo participaba con el tres por ciento de los créditos hipotecarios en todo México. Desarrolladores inmobiliarios consideraron que el Fovissste se debía modernizar como lo hizo el Infonavit, pues en el mediano plazo no podría seguir operando como hasta la fecha.

En 30 años (de 1973 al 2004), el Fovissste otorgó 689 mil 698 créditos. En 2005 asignó 30 mil, contra un universo de trabajadores afiliados de 2.3 millones.

De cada 100 créditos hipotecarios sólo 3.1 son del Fovissste, mientras que el Infonavit, organismo similar que atiende a los trabajadores del sector privado, llega al 57.9, y ha otorgado en poco más de 30 años, más de 3.2 millones de créditos.

“A mí me gustaría que se ‘infonavitizara’ más el Fovissste, creo que tiene problemas más añejos que tiene que ir resolviendo, pero es un proceso. El Infonavit, para llegar a donde esta hoy, se echó un camino desde 1992, en cambio Fovissste llego tarde, porque realmente sus cambios comenzaron este sexenio”, comentó Miguel Gómez Mont, vicepresidente de corporación Geo, consorcio enfocado a la construcción de casas.

De acuerdo con otros desarrolladores inmobiliarios, ese estatus frena el desarrollo del Fovissste. “Los mecanismos que tiene son mucho más anticuados que los que tienen todos los demás, porque todavía hablan de sorteos, y no hay un mecanismo de riesgo de crédito muy claro para el otorgamiento de una hipoteca. Por ejemplo, ahí entra el sindicato, y se medio reparten los créditos, y la industria de la vivienda depende en muy buena medida de cuáles es el nivel de otorgamiento a nivel nacional”, señaló Jaime del Río, director de Relación con Inversionistas de Consorcio Ara. Además, consideró que al Fovissste le faltan esquemas, como el cofinanciamiento, en el que los bancos puedan participar, y el acreditado pueda comprarse una casa de mayor precio.

El otorgamiento de créditos en el Fovissste se hacía por medio de sorteos. En contraste, el Infonavit arrancó -a finales de 2002- el programa de inscripción permanente para erradicar el “coyotaje” y la opacidad. Aunque los desarrolladores consideraron anacrónico el método de sorteo, el Fovissste afirmó que así se transparenta el proceso de asignación. “Los sorteos no han permitido privilegiar mucho la transparencia, la proporcionalidad y la equidad en la repartición de los créditos, es por ello que este programa seguirá al menos en lo que resta de la actual administración”, defendió Benito Gutiérrez Femat, vocal ejecutivo del Fovissste. Consultada sobre la necesidad de modernización de la institución crediticia, la vocera del ISSSTE, Mónica Flores, rechazó hacer comentarios.

Esperan años por una casa

Marissa Pérez, empleada de la Secretaría de Salud, llevaba 3 años intentando obtener un crédito Fovissste y aún no lo conseguía. “Me he puesto en manos del sindicato muchas veces, y no salgo; en cambio, se de compañeras que salen sorteadas a la primera. Realmente no sé en que consista el proceso de selección, si tengo mis ingresos y doy mi historial completo, no entiendo porque no soy candidata”, comentó.

Para la asignación de créditos, el Fovissste realizaba al año dos sorteos. Para 2005 tenía programado otorgar 50 mil créditos, hasta el 20 de octubre estaban 15 mil 880 estructurados.

A David Solís, cajero de la Tesorería del DF, le funcionó hacerlo a través del sindicato. “Hace 4 años solicite mi crédito a Fovissste. En el primer intento fracasé, lo pedí a través del sindicato; tiempo después, yo mismo lleve mis documentos a la delegación del fondo, y no salí. Para el primer sorteo de este año, la misma gente del sindicato me sugirió darle a ellos mis papeles, y por fin lo obtuve, por un monto de 300 mil pesos, me ha costado mucho que lo acepten en los conjuntos habitacionales, porque no me dan la opción de seleccionar el desarrollo que quiero”, señaló.

4) Pasar por la penuria de una hipoteca

El aumento anual del saldo de la deuda, como efecto del aumento de los minisalarios, es un factor determinante para que los trabajadores con ingresos de un salario mínimo tarden más de 30 años en liquidar un préstamo hipotecario del Infonavit de apenas 93 mil pesos8.

La tasa de interés de 4 por ciento anual y el incremento anual del saldo en la misma proporción en que aumenta el salario mínimo, hacen que durante los primeros años del crédito el saldo se mantenga en ascenso, en lugar de disminuir como efecto del pago de mensualidades y aportaciones del trabajador y su patrón.

Para Enrique Arias, director del Registro y Análisis Financiero de la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef), las personas con menores percepciones salariales se encuentran fuera de las opciones de crédito que otorga la banca comercial. Hasta la mensualidad 223, después de 18 años y medio de pagos, es cuando comienza a bajar el saldo de la deuda contraída inicialmente.

Por lo que prácticamente la opción del Infonavit es alargar el periodo de su crédito para no disminuir su ingreso. “Las personas con niveles de salario bajo, no cuentan con muchas opciones para la obtención de casa-habitación y en un esquema tradicional tienen que cumplir muchos requisitos ante el Infonavit. Y aunque cuentan con tasas de interés accesibles, el pago para liquidar su deuda hipotecaria no debe mermar el 30 por ciento de su salario, por lo que la única opción es prolongar el período de amortización” explicó.

Arias señaló que estos préstamos son créditos para liquidar al final del periodo y en un futuro, lejos de mejorar la situación esta se profundiza, ya que hay personas del rango de salarios bajos que no cubren los requisitos mínimos, no tienen cómo comprobar sus ingresos extras o no son trabajadores del Estado.

“Para los trabajadores que cotizan en el ISSSTE, la cartera vencida del Fovissste ha afectado el otorgamiento de crédito hipotecario. Ahí la situación es más aguda ya que se cierra más a la antigua, con aspectos como la calificación, el ser sujeto de crédito y no hay bondades de cofinanciamiento, entre otros impedimentos”, añadió.

“Existen otros programas como Conafovi o Apoyo Infonavit, donde las aportaciones obrero patronales se utilizan como enganche o bien como garantía, pero son poco difundidos y conocidos por los trabajadores de bajo salarios que son los que pueden aprovechar estas ventajas”, remachó.

Un largo y sinuoso camino

Los trabajadores con un salario mínimo sólo pueden aspiran a un préstamo hipotecario de 93 mil 200 pesos y tardarían 31 años y medio en liquidar la deuda.

Un trabajador con ingreso mensual de 4 mil 290 pesos puede obtener un préstamo de 199 mil 741 pesos y tardaría en pagarlo 24 años con 8 meses.

El empleado que gana 13 mil pesos mensuales puede contratar un crédito de hasta 266 mil 322 pesos y su horizonte de liquidación es de 8 años y medio.

5) Precisiones de la Coordinación de Comunicación Social del ISSSTE sobre los “avances” del FOVISSSTE durante el foxismo

El 21 de junio de 20069, la Coordinación de Comunicación Social del ISSSTE precisó que:

“En la nota periodística titulada “heredará Fovissste cartera vencida de hasta 30 años”, publicada el 6 de junio de 2006, por la reportera Claudia Alcántara, relega los trabajos de procesamiento de datos, depuración e innovación que el Fovissste ha realizado en la presente administración. Estos avances han alcanzado los siguientes resultados:

- El Fovissste fue creado hace 34 años (1972), sin embargo, su cartera general tiene una antigüedad de 23 años. Si bien es cierto que existen créditos, que por su fecha de otorgamiento tienen la misma antigüedad, éstos se encuentran sujetos a la recuperación normal, sin que esto quiera decir que se tenga una cartera vencida de 30 años.

- La recuperación por concepto de créditos hipotecarios se ha elevado 235 por ciento en cinco años, pasando de dos mil 500 millones en 2000, a seis mil 900 millones para el año 2005, y una meta programada de alrededor de ocho mil millones para 2006.

- Es conveniente precisar que la cartera vencida del Fovissste se ha reducido en 18 puntos porcentuales en los últimos dos años, debido a los programas de crédito puestos en marcha durante la presente administración (2001-2006). A la fecha, la cartera vencida muestra niveles de 8 por ciento, con una clara tendencia descendente para lograr el 6 por ciento a final de año.

- En los últimos 14 meses, dos mil 772 trabajadores han regularizado su adeudo con el Fovissste, reestructurando su crédito y normalizando sus pagos.

- Los progresos en la cobranza han permitido al Fovissste evitar acciones judiciales para la recuperación de las garantías hipotecarias.

- Como línea estratégica de nuestra institución para mejorar la recuperación y la calidad de su cartera en cuanto al “retiro voluntario”, el Fovisste se basa en la circular de la Secretaría de Hacienda y Crédito Público, norma los requisitos y que se encuentra vigente desde enero de 2005.

- En relación con los créditos de trabajadores jubilados, se han desarrollado conjuntamente con la Subdirección General de Prestaciones, sistemas modernos que han incrementado la eficiencia de los procesos de recuperación, se han emitido 68 mil 495 oficios de “no adeudo”, y aproximadamente 29 mil trabajadores jubilados han regularizado el pago de sus adeudos con el Fovissste.

- Cabe destacar que se han regularizado los descuentos que realizan las dependencias a sus trabajadores por concepto de amortización de un crédito Fovissste, obteniendo 346 millones de pesos, de mayo de 2005 a marzo de 2006, por la aplicación de alrededor de 33 mil 500 órdenes de descuento.

Lic. Carlos Olmos Tomasini

Coordinador General de Comunicación Social del ISSSTE”.

6) El Fovissste del foxismo heredará una cartera vencida de hasta 30 años

Aunque al cierre del sexenio foxista el Fovissste planeaba obtener ocho mil millones de pesos por concepto de recuperación de créditos y lograr un índice de cartera vencida del 6 por ciento, dejaría en manos de la siguiente administración el decidir si continuaría cobrando adeudos con una morosidad hasta de 30 años y si comenzaría la recuperación de garantías hipotecarias, opción hasta entonces no explorada10.

La nueva administración del Fovissste debería evaluar si los gastos que genera la cobranza de la cartera vencida de los créditos otorgados desde 1973 a 2000, valdría la pena y serían redituables al organismo.

El Fovissste tiene adeudos desde los dos mil pesos, que no han podido ser cobrados en las últimas tres décadas por problemas administrativos, y que al cobrarlos, en lugar de ser un beneficio serían un déficit para el Fondo de Vivienda para los Trabajadores del Estado. El retraso en la llegada a las ordenes de descuento a la dependencias, la morosidad y errores administrativos, han sido las principales causas por las que el Fovissste arrastra una pesada cartera vencida.

José Antonio Montesinos César, subdirector de crédito del Fovissste, precisó que la cartera vencida se concentraba en los adeudos de años anteriores, cuando no había un sistema de automatización y sistematización para su otorgamiento y cobranza. Esto ubicaba al índice en 8.5 por ciento, que aunque en los últimos cinco años se ha reducido a casi la mitad, aún no era lo suficiente.

Apuntó que luego de concentrar y depurar la información –que les llevó los primeros cuatro años de la administración-, lograron un saneamiento de 65 por ciento de la cartera otorgada de 1973 a 2000, que en número de créditos fueron alrededor de 500 mil.

El funcionario señaló que sugerirían líneas de acción para la nueva administración. Lo más adecuado, dijo, “será realizar una reserva y sacarla de balance del Fovissste y, como dicen los españoles, de lo perdido lo que aparezca, debido a que muchas veces sale más cara la recuperación de lo que se va a obtener de esa propia recuperación”.

De acuerdo con Montesinos, las opciones serían condonar la deuda o realizar acciones que no le cuesten al fondo, como enviar citatorios prejudiciales o que cuando los acreditados requirieran liberar su hipoteca, podría cobrarse el remanente mediante la negociación. Subrayó que “lograron que más de 200 personas reestructuraran su adeudo y comenzaran a pagar por voluntad propia y sin medidas judiciales”. Sin embargo, apunto que en agosto el Fovissste analizaria el nivel de avance de la recuperación de los créditos que les permitiera cerrar el sexenio con un índice de cartera vencida del 6 por ciento y para ver si optarían por adoptar acciones para iniciar con la recuperación de garantías hipotecarias hacia finales del año.

7) Los “beneficios” para la vivienda de los trabajadores al servicio del Estado, según Enrique Moreno Cueto

Con la finalidad de incrementar las opciones de financiamiento para la adquisición de viviendas de mayor valor comercial y de diversificar los esquemas por los que estos inmuebles pudieran ser adquiridos por trabajadores al servicio del Estado, el ISSSTE puso en marcha dos nuevos esquemas de cofinanciamiento habitacional, con los cuales beneficiaría a 20 mil empleados11.

Enrique Moreno Cueto, director general del ISSSTE, precisó que para financiar esa acción se dispondría de “2 mil millones de pesos” en lo que restaba de 2006, recursos que dijo, provienen de las “disponibilidades financieras del Fovissste”, y agregó que estos programas, a diferencia del tradicional con que cuenta el instituto, no serán por sorteo, sino por petición expresa de los interesados, los cuales ahora podrán comprar inmuebles por un valor “de hasta un millón de pesos”. Hasta el momento, refirió Moreno Cueto, son nueve las instituciones financieras (Sofoles) que participan en el esquema, e indicó que éstas prestarían a los interesados hasta “90 por ciento del valor total de la vivienda” y que los plazos para la amortización serán desde cinco a 30 años.

Precisó que los nuevos esquemas se denominarían Aliados 2 y Respalda 2; el primero se trataba de un cofinanciamiento con el Fovissste, y éste se otorgaría sobre el cálculo del valor presente de 5 por ciento de las aportaciones futuras, más el saldo de la subcuenta de vivienda que se tenga a la fecha de la solicitud del crédito. El monto máximo del crédito cofinanciado estaría determinado por la suma de una cantidad equivalente al saldo que presente la subcuenta de vivienda del SAR al momento de solicitar el crédito, más el monto que corresponda a la aportaciones futuras del trabajador, ello según su sueldo básico de cotización.

El esquema Respalda 2, o de respaldo financiero, se otorgaría sobre el saldo que cada trabajador derechohabiente del ISSSTE presentara en su subcuenta de vivienda del SAR, el cual se complementaría con recursos de instituciones financieras. Su monto máximo de crédito estaría determinado por una cantidad equivalente al saldo que presentara dicha subcuenta al momento de pedir el crédito.

Según Moreno Cueto, en ambos esquemas el ingreso quincenal de los trabajadores “no sería afectado” por la parte correspondiente al crédito del Fovissste, ya que se trataría de aportaciones que el trabajador acumuló en su cuenta, o bien que las dependencias depositarán en su favor en el futuro, y añadió que podrían pedir estos créditos todos los trabajadores de base que tuvieran un mínimo de 9 bimestres de cotización.

8) FOVISSSTE planea ingresar el mercado de valores en 2007

Para 2007, el Fovissste planeó bursatilizar su cartera hipotecaria para aumentar sus recursos e impulsar el otorgamiento de créditos12. Aunque la decisión final de transferir los activos financieros a un vehículo de bursatilización quedaría en manos de la siguiente administración, la saliente nada más dejaría encaminada la propuesta.

El vocal ejecutivo del Fovissste, Benito Gutiérrez Femat, señaló que, por un lado, dejarían los estudios para realizar la primera emisión el siguiente año; también legaría dos escenarios sobre el número de créditos que pudieran darse con la bursatilización. Explicó que la factibilidad del fondo de vivienda, según estudios actuariales, estableció que en los siguientes 50 años podría otorgar 50 mil créditos anuales, sin considerar otras herramientas como la bursatilización, siempre y cuando conservara sus grados de recuperación y mantuviera una administración sana.

A este ritmo, agregó, en los siguientes 15 a 20 años se podría satisfacer la demanda aún no cubierta de un espectro de cerca de un millón 400 mil derechohabientes potenciales, considerando el grado de movilidad de trabajador, el cual se ubicaba de 4 a 5 por ciento. “Con la bursatilización aumentará (el número de créditos), no podría decir que mucho, pero conforme se consolide, sí podría crecer”, manifestó.

Subrayó que una vez cubierta la meta de satisfacer las necesidades del empleado de tener una primera casa, habría que buscar los mecanismos para crear y otorgar segundos créditos para mejorar, ampliar y cambiar la vivienda.

El Fovissste no había bursatilizado debido a que no administraba directamente el programa extraordinario de créditos y su otorgamiento. La Sociedad Hipotecaria Federal financiaba los programas, pero a partir del 30 de junio la institución adquirió su cartera.

Sanean cartera

Para que la cartera del Fovissste acreditara la revisión de la Comisión Nacional Bancaria y de Valores y lograra la bursatilización, se identificaron los procesos de recuperación y saneamiento.

Gutiérrez Femat explicó que la cartera generada de 1973 a 2001 -29 mil millones de pesos, antes de iniciar el actual sexenio- tenía el 52 por ciento vencido, pero al comenzar el proceso de limpieza, la morosidad se ubicó entre 26 y 27 por ciento. “No ha sido fácil en dos años bajarle 20 puntos a una cartera antigua”. En contraste, la cartera generada en los últimos seis años está controlada. La cartera vencida es de entre 6.5 y 7 por ciento, pero el compromiso es bajarla a 6 por ciento en los siguientes tres meses, aseguró. “Hemos avanzado mucho en cartera, estamos en aspectos de cobros judiciales y extrajudiciales para la recuperación, cosa que no se hacía antes”.

Hasta entonces, el Fovissste no había iniciado ninguna demanda judicial contra acreditados morosos, ya que respondieron a la cobranza extrajudicial y reestructuraron sus créditos. El deseo de la institución no es quitar casas, dijo, sino dar la oportunidad de que paguen y prevalezca el patrimonio familiar de los trabajadores.

9) Vía convenios de cofinanciamiento se canalizarán 2 mil MP al Fovissste

El Fovissste contará con recursos por dos mil millones de pesos para el otorgamiento de 20 mil créditos, mediante los convenios de cofinanciamiento que ha celebrado hasta hoy con 11 Sofoles13.

A pesar de que el arranque de los subprogramas denominados Alia2 y Respalda2 se dio a sólo tres meses de terminar el año, el Fovissste confió en que ambos contribuirían a superar, por mucho, las metas anuales y sexenales contempladas con el esquema tradicional de sorteos.

El vocal ejecutivo de la Comisión Ejecutiva del Fovissste Benito Gutiérrez Femat, precisó que para 2006 se tenía la meta de otorgar 50 mil créditos, pero hasta el 15 de septiembre se habían colocado 53 mil apoyos, por lo que las metas se ajustaron y se preveía finalizar 2006 con 60 mil financiamientos concedidos, lo que en recursos significaba 20 mil millones de pesos. “Esto sin tomar en cuenta los créditos que se otorguen por el esquema de cofinanciamiento, no los sumamos. Entregaremos buenas cuentas”, afirmó.

Para la administración foxista se consideró dar 250 mil créditos, pero en septiembre la cifra total acumulada subió a 260 mil. En recursos invertidos, la cifra oscilará de 62 mil 500 millones de pesos hasta 70 mil millones al finalizar el sexenio, estimó.

Más oportunidades

El funcionario afirmó que los subprogramas de cofinanciamiento fueron bien recibidos entre los Sofoles. “Están en la disposición de entrarle la gran mayoría (de las Sofoles), aportando hasta 90 por ciento de crédito, y una de ellas hasta 95 por ciento”.

Participaron en ese programa Hipotecaria Nacional, Hipotecaria Su Casita, Finpatria, y las desarrolladoras Urbi y Geo participaron en el cofinanciamiento.

Aunque el ritmo de colocación lo dictaría el mercado, el funcionario dijo que las expectativas que se crearon tanto por la representación sindical, como los trabajadores de confianza, “garantizan que el producto será exitoso”.

Manifestó que los cofinanciamientos permitirían que muchos de los trabajadores que no salían sorteados tendrían una ventaja abierta. Se tomaría en cuenta lo ahorrado en su subcuenta de vivienda y las aportaciones futuras, lo que junto con el crédito del intermediario financiero, “nos permite otorgar un crédito de mayor cuantía respecto al que tradicionalmente se otorga en el Fovissste de 504 mil pesos”.

Otra gran ventaja, señaló, “es que toma en cuenta el salario integral con prestaciones, para definir el monto de lo que se prestará”.

En el caso de Alia2, el tope del valor de la casa sería de hasta un millón 187 mil pesos y el crédito se otorgaría sobre el cálculo del valor presente del 5 por ciento de las aportaciones futuras, más el saldo de la subcuenta de vivienda.

Respalda2 no tomaba en cuenta las futuras aportaciones y el rango del valor de la casa era abierto y en función de la capacidad de pago del acreditado, pero tenía la posibilidad de elegir una vivienda media o residencial mejor ubicada.

10) Alista el Fovissste bursatilización

“El Fovissste se prepara para realizar su primera bursatilización hipotecaria, se trata de la emisión de certificados de vivienda por tres mil millones de pesos”, confirmó Benito Gutiérrez Femat, vocal ejecutivo del fondo.

“Estamos trabajando en ello, le dejaremos el camino listo a la próxima administración para que bajo este mecanismo se haga de recursos adicionales para potenciar el otorgamiento de créditos. La cartera que estamos pensando bursatilizar es totalmente sana y la estamos trabajando para que cumpla con todas las normas”, adelantó.

Se preveía que el fondo dejaría esta cartera para arrancar la primera bursatilización en los próximos dos meses de 2007, o bien, durante el primer trimestre.

Luego de la crisis de 1995, Fovissste recuperó paulatinamente la cartera de créditos en poder de varios bancos. “Se trata de una cartera de 56 mil personas, la cual hemos comprado a diversas instituciones financieras, es probable que terminemos este programa a finales de octubre y posteriormente, se inicie la etapa de revisar los convenios para adecuar los contratos que tenemos firmados con la banca a que sean contratos únicamente con Fovissste”, detalló Gutiérrez.

Para la compra de ésta cartera, el fondo destinó una inversión superior a 4 mil millones de pesos. “A fin de cuentas, es una cartera que a Fovissste le permite tenerla sin ningún problema, en el futuro evitaremos más crisis con nuevos esquemas, como el cofinanciamiento donde se establecen tasas fijas, créditos en pesos y que cuentan con un seguro que protege al derechohabiente ante cualquier eventualidad”, aseveró el funcionario.

El mercado mexicano, fue testigo de su primera bursatilización en el 2003 por 53 millones de dólares y en tres años se desarrolló a un mercado de dos mil millones de dólares. Entre los participantes más activos destacan Infonavit, Su Casita, Metrofinanciera y GMAC. La bursatilización permite que las instituciones obtengan recursos del mercado con la venta de cartera hipotecaria. Bajo este mecanismo, Gutiérrez Femat previó que el Fovissste podría duplicar el número de créditos que otorgaba anualmente en los siguientes tres años. Para 2006, el fondo se fijo una meta de escrituración de 50 mil créditos, los cuales, según el directivo, “ya fueron superados14”.

11) El Banco Santander Serfín advierte que “modernizar al Fovissste es uno de los retos del nuevo gobierno”

Uno de los cabos sueltos en materia de vivienda que debería ajustar la administración del presidente Felipe Calderón, sería convertir la estructura administrativa y los procesos de operación del Fovissste en mecanismos más eficientes que le permitieran dar mayor acceso a créditos hipotecarios a los trabajadores del Estado, advirtieron expertos del sector15.

El analista de la industria de la vivienda del banco Santander Serfin, Gonzalo Fernández, señaló que la institucionalización del Fovissste debería ser equiparable a la del Infonavit, para aprovechar el potencial que representan sus derechohabientes y prestar apoyo financiero hipotecario en mayor volumen.

Expuso que el Fovissste no había podido “servir tan bien” porque operaba con una estructura rígida, que no permitía que fluyeran las hipotecas tan fácilmente. El Instituto del Fondo Nacional de Vivienda para los Trabajadores (Infonavit) colocó del 1 de enero al 26 de noviembre de 2006 350 mil 254 hipotecas.

La meta 2006 del Fovissste era culminar con resultados de los sorteos realizados en febrero. Adicionalmente, en el Fovissste se consideró una partida de 20 mil financiamientos más, bajo el modelo de cofinanciamiento Apoya2 y Respalda2. De 2000 a 2006, la institución colocó aproximadamente 270 mil financiamientos.

González Fernández recalcó que la clave para agilizar sus procesos sería que la administración entrante marcara una separación de la función de seguridad social de la parte de vivienda.

Por su parte, Carlos Moctezuma, director de relación con inversionistas de Homex, manifestó que aunque el Fovissste no estaba al nivel del Infonavit, estaba en el camino correcto de convertirse en una unidad similar a un banco, “en donde ya no se respire el aire de burocracia”.

Para el director general de la Comisión Nacional de Vivienda (Cinavi), Carlos Gutiérrez -quien fue ratificado para la administración del presidente Felipe Calderón-, el rezago del Fovissste se debía a varias explicaciones, entre otras, que en comparación con el Infonavit, el Fovissste no operaba con un tripartismo, sino bipartismo: trabajadores y el gobierno como patrón.

Sin embargo, dijo, el avance que ha demostrado ha logrado eliminar ideas que arrastró por años sobre su poca transparencia en la asignación de créditos, así como la solicitud de dádivas para lograr obtener un financiamiento, lo cual cambió con el sistema de convocatorias y sorteos.

Autonomía, ventaja

Gutiérrez indicó que una de las grandes ventajas con las que contaba el Fovissste –y que no tenía en el Infonavit cuando inició su proceso de transformación-, era su autonomía presupuestal, que le fue conferida gracias a las modificaciones aprobadas en 2006 al artículo 174 de la Ley del ISSSTE. “Hoy, el Fovissste está llamando a ser la entidad financiera hipotecaria de los trabajadores al servicio de todos los estados, y no sólo de algunos como lo hace hoy y a los empleados que pertenecen a la Federación, y esto va a ubicar al Fovissste con una perspectiva a mediano plazo y de un crecimiento excepcional”, aseveró.

12) Yunes signa un convenio bancario con el ISSSTE para financiar vivienda

Alrededor de un millón 300 mil trabajadores representan la demanda potencial de créditos para vivienda en el ISSSTE, quienes a partir de 2007, podrán acceder a los préstamos por la vía de cofinanciamiento con instituciones bancarias16.

El director del Instituto, Miguel Angel Yunes Linares, suscribió el convenio de cofinanciamiento para créditos hipotecarios con el grupo financiero Banorte, lo que aunado a la participación de las Sociedades de Financiamiento de Objeto Limitado (Sofoles) permitiría otorgar 30 mil préstamos hasta por un millón de pesos cada uno.

Para ello, los trabajadores al servicio del Estado que quisieran acceder a ese mecanismo a un plazo de 30 años, y con tasa fija de interés, deberían contar con un salario superior a 6 mil pesos mensuales.

Además, el ISSSTE planeó financiar los créditos para 55 mil empleados con los esquemas tradicionales de préstamo hipotecario.

Yunes Linares también anunció que, para 2007, el Instituto analizaría la posibilidad de sortear 10 mil créditos exclusivamente para madres solteras que trabajaran en instituciones del Estado. El funcionario resaltó que con la modalidad del cofinanciamiento hipotecario se buscaría transferir a los trabajadores los beneficios de un entorno macroeconómico estable, que les garantizara el acceso a créditos de largo plazo y en un contexto de certidumbre financiera para la compra de vivienda.

Yunes resaltó que el principal beneficio para los empleados sería que esa modalidad de crédito de cofinanciamiento protegería su poder de pago frente a fluctuaciones económicas, debido a que se ofrecerían tasas de interés y pagos fijos mensuales o indexados al salario mínimo. Al contratar un crédito de cofinanciamiento, los trabajadores tendrían el beneficio de que podrían pagar un enganche de sólo 5 por ciento del valor del inmueble que desearan adquirir, dado que el banco les podría financiar hasta con 95 por ciento del costo total. Dispondrían así de su ahorro en el fondo de vivienda más las aportaciones futuras traídas a valor presente.